Asien hält den Atem an

von Daniel Fehring

Ein Thema, das mittlerweile die weltweite Finanzwelt beschäftigt, ist der schwache Yen und seine Ursachen. Es gibt nicht nur eine Ursache dafür. Die Finanzwelt, vor allem die globale, ist wesentlich komplexer.

Japan hat über 8 Jahre hinweg eine Politik mit Minuszinsen verfolgt, um die Wirtschaft am Laufen zu halten. Das ist auch hervorragend gelungen. Aber welche Konsequenzen hatte das? In anderen Ländern stieg die Inflation in den letzten Jahren drastisch an, in Deutschland sogar auf 10,8% für einen Monat. Ab diesem Zeitpunkt mussten die Notenbanken eingreifen. Geld wurde in Übermaß durch die Coronazeit kreiert und der Markt wurde geflutet. Das Inflationsziel der meisten Notenbanken auf der Welt beläuft sich auf 2%. Diese Zahl wird wahrscheinlich für eine lange Zeit nicht mehr erreicht werden.

Im Moment stehen andere Faktoren im Mittelpunkt. Es besteht die Gefahr, dass die Volkswirtschaften durch hohe Zinsen abgewürgt werden. Daher soll nun wieder der Zyklus der Zinssenkungen beginnen. Das wird auch so eintreten, jedoch nicht mit der gewünschten Geschwindigkeit.

In Japan wurden kürzlich, ähnlich wie in Europa, die höchsten Lohnanpassungen in der Geschichte vollzogen. Nun erwartet man in Japan, dass die Inflation konstant bei ca. 2-3% gehalten werden soll. Das wird nicht funktionieren. Wer Geld hat, gibt es aus.

Ein weiterer Punkt sind die niedrigen Zinsen in Japan. Japan ist eine „Money-Making Maschine“. Der Oberbegriff dafür ist Carry-Trade. Einfach ausgedrückt, man leiht sich Geld in Yen und zahlt wenig Zinsen. Anschließend legt man es in anderen Ländern für höhere Zinsen an oder investiert es sogar. Auf jeden Fall ist die Zinslast kleiner als im eigenen Land.

Die halbe Welt hat sich in den letzten Jahren so finanziert, egal ob etwas gebaut, gekauft oder angelegt wurde. Die große Finanzwelt hat mit dem Yen gespielt. Jetzt kam es aber zum D-Day. Die BoJ (Bank of Japan) erhöht die Zinsen und weitere Schritte werden vielleicht morgen am Freitag besprochen werden, weil die Löhne gestiegen sind und die Energieversorgung von außen immer teurer wird (importierte Inflation).

Japan besitzt keine natürlichen Ressourcen und muss die Energie in USD einkaufen. Gerade nach Fukushima wurden die meisten der 33 AKWs abgeschaltet. Strom wird mit Öl, Kohle und neuerdings mit Windkraft produziert. Aber der USD wird immer teurer und somit auch das Leben der Japaner. Das führt wieder zu notwendigen Zinserhöhungen.

Um die bestehenden Carry-Trades nicht zu gefährden, muss der Yen schwächer werden, sonst geht das ganze Spiel nicht mehr auf. Niedrige Zinsen sind gut, aber erstens sollten sie sich nicht bewegen, was jetzt nicht mehr der Fall ist, und zweitens sollte sich auch der Wechselkurs auf der Stelle oder zumindest in einem Korridor bewegen. Gerät etwas aus den Fugen, muss eingegriffen werden. In diesem Fall schwächt man den japanischen Yen, ansonsten kracht es in der westlich finanzierten Welt.

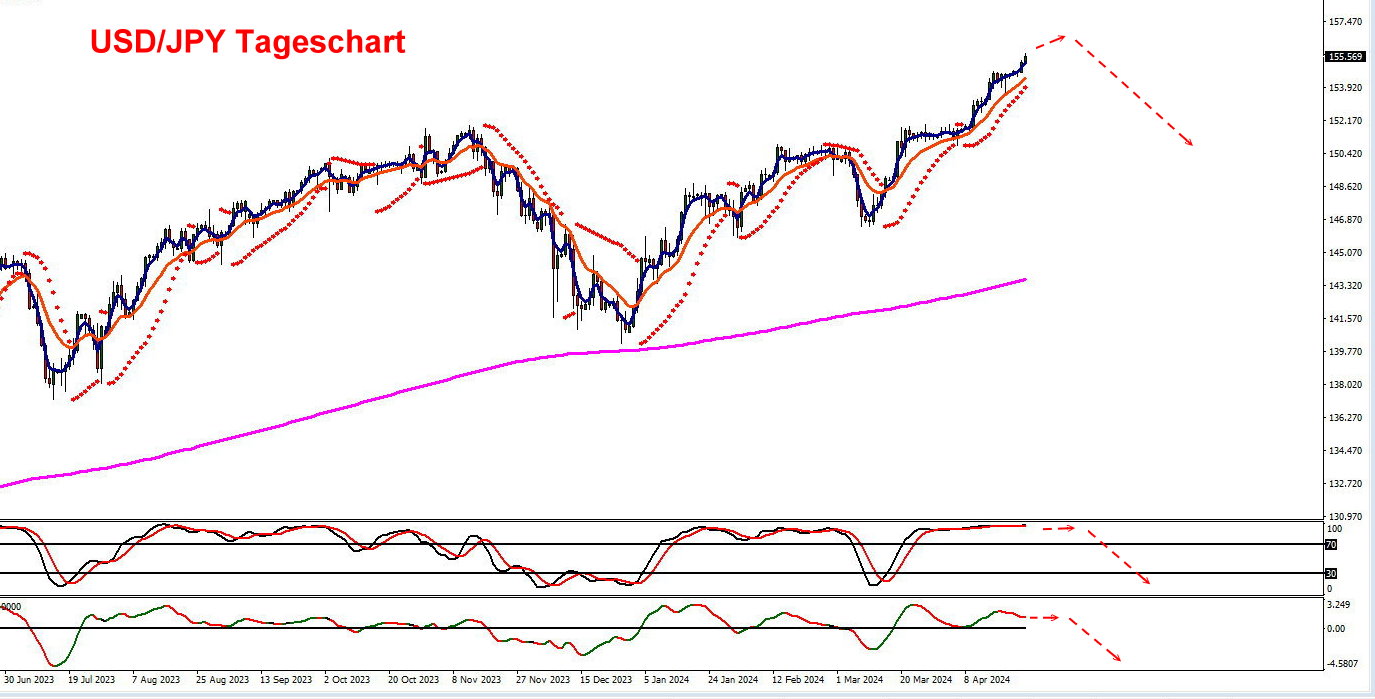

Interventionen werden demnächst folgen. Der BoJ ist jedoch in dieser Hinsicht nicht mehr zu trauen. Sie spricht schon seit einem Kurs von USD/JPY 150,0000 davon. Bis dato ist der Kurs von USD/EUR gestiegen. Es wird eine gemeinsame Absprache zwischen den Notenbanken benötigen, um Ruhe auf diesen Markt zu bringen, da die Anzahl der Carry-Trades immens ist und eine tickende Zeitbombe darstellt.